物価が上がり続けているのに給料はほとんど増えず、将来の生活資金に不安を感じていませんか?

銀行預金だけではインフレで資産が目減りしてしまいます。

しかし「投資」と聞くと、損しそうで怖い、仕組みが複雑で分からない…と尻込みしてしまう人も多いはずです。

そんな投資初心者にこそ、活用してほしいのが【NISA(少額投資非課税制度)】です。

私はFP資格を持ち、実際に家計を見直してNISAを活用し、資産ゼロから4年で1,500万円以上を形成しました。

さらに、2021年からのNISA投資で**358万円の元本が702万円へ(+352万円)**と成果を上げています。

本記事では、

- NISA制度の非課税メリット

- 初心者でも安心な口座選びのポイント

- 実際の運用成績の公開

- 投資を避けがちな日本人の4つの理由と解決法

を徹底解説します。

この記事を読めば、投資初心者でも「失敗せずに資産形成を始める最短ルート」が分かります。

ぜひ最後までお読みください

NISA制度の魅力とは?

NISA(ニーサ)とは、投資で得た利益にかかる税金をゼロにできる国の制度です。

通常、株や投資信託で得た配当金や売却益には約20%(正確には20.315%)の税金がかかります。

しかしNISAを利用すれば、その利益を非課税で丸ごと受け取れるのが最大の魅力です。

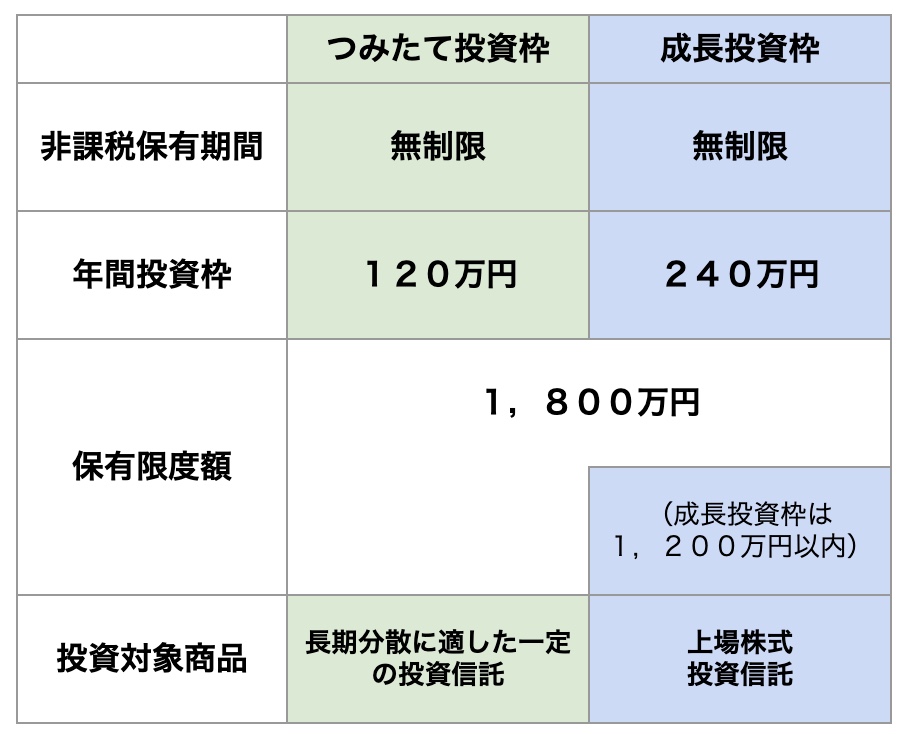

2024年から新NISAがスタートし、制度内容が大幅に改善されました。

非課税保有期間が【無期限】に拡大

投資枠が【最大1,800万円】に拡大

年間の投資上限は【つみたて投資枠120万円】+【成長投資枠240万円】=合計360万円

つまり、長期的にコツコツ積み立てながら大きな資産を築ける仕組みになっています。

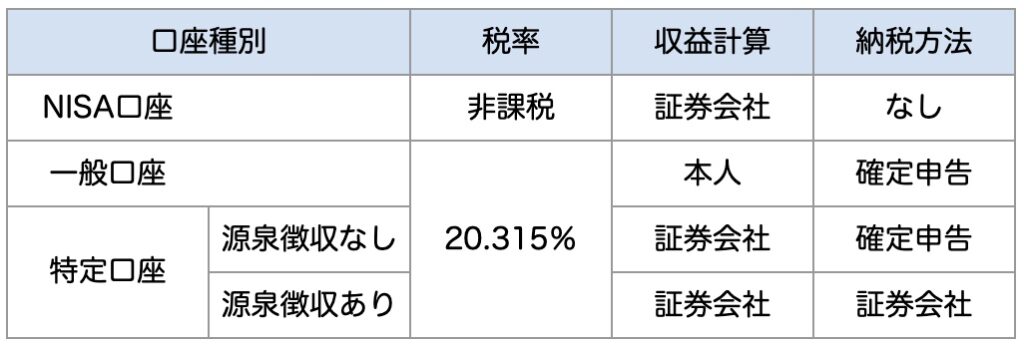

NISA口座と一般・特定口座の違い

株式や投資信託を買うには証券口座が必要です。

主に以下の3種類があります。

NISA口座:利益が非課税になる特別な口座

一般口座:確定申告が必要。初心者には不向き

特定口座:税金計算を証券会社が代行してくれる一般的な口座

特に初心者は「NISA口座一択」と言っていいでしょう。

なぜなら、利益がそのまま非課税で受け取れるからです。

また、口座開設先はネット証券がおすすめです。

- 購入手数料が無料

- クレジットカード積立でポイント還元

- スマホやPCから簡単に取引可能

一方、銀行や対面証券は手数料が高く、不要な金融商品を勧められるリスクもあります。

👉 結論:初心者はネット証券でNISA口座を開設するのが最も効率的です。

NISAを使うべき3つの非課税メリット

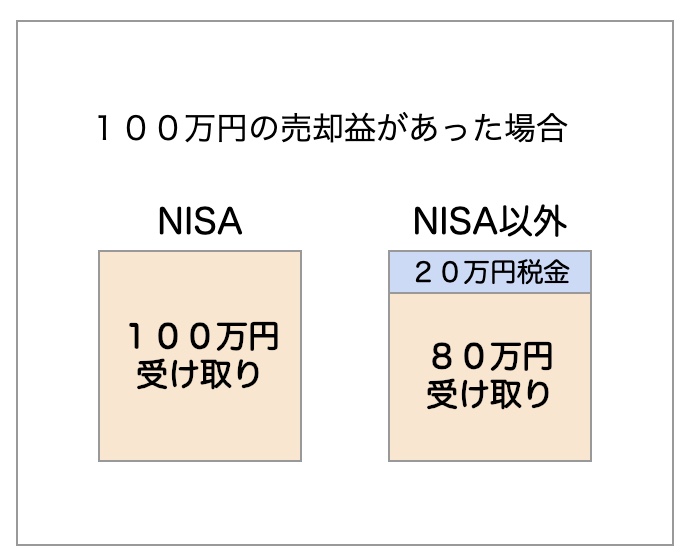

投資投資利益100万円のケースでシミュレーションしてみましょう。

- NISA口座 → 100万円をそのまま受け取り

- 特定口座 → 税金20万円が引かれ、手元には80万円

👉 口座を変えるだけで【20万円の差】が出るのです。

【所有している株式で100万円の売却益があった場合】

・NISA口座では100万円の受け取り

・NISA口座以外では20万円が税金で差し引かれ、80万円の受け取り

非課税メリットのポイント

- 配当金・分配金が非課税

- 売却益も非課税

- 複利効果が最大限に活きる

長期投資において、税金を引かれずに再投資できるメリットは非常に大きいです。

筆者のNISA運用実績を公開

私は2021年からNISAを活用し投資をしています。

2023年度までのNISAは昨年制度が変わり、旧NISAと呼ばれますが、そのなかで一般NISAへ投資をしていました。

それでは、その旧NISA口座の運用成績を公表したいと思います。

2021年から2023年間につみたて投資をした運用成績です。

私は2021年からNISAを活用して米国株インデックスに投資してきました。

- 投資元本:358万円

- 評価額:702万円

- 損益:+352万円

- 期間:3年間(年平均+32%)

物価上昇率(約2.7%)を大きく上回る成果となりました。

もちろん、この成績がずっと続く保証はありませんが

長期・分散投資を続ければ安定的に資産を増やす可能性は高いと言えます。

日本人が投資をしない4つの理由と解決法

NISA口座数は、2025年3月末で2,647万口座となっています。

18歳以上の人口が約1億人ですから4人に1人が口座開設していることになります。

人口の約25%ですから、まだまだ少ない状況といえますね。

参考|金融庁 NISAの利用状況の推移

金融庁の調査によると、日本人が投資をしない理由は次の4つです。

- 余裕資金がないから

- 損をしたくないから

- 運用に関する知識がないから

- 時間的な余裕がないから

参考|金融庁 「リスク性金融商品販売に係る顧客意識調査結果(令和3年6月30日)」

私も「余裕資金がない」「知識がない」などの理由で、なかなか投資を始められませんでした。

投資をしていない方も、この4つの理由のどれかに当てはまるのではないでしょうか?

それでは次の章で4つの理由に関して筆者の解決方法を解説したい思います。

(理由1)余裕資金がないから

投資には「まとまったお金が必要」とイメージしている方も多いと思います。

日本株は通常100株単位で取引されます。

「株価」というのは1株あたりの価格なので、投資に最低限必要なお金は「株価×100株」ということになりますね。

株価が1000円の銘柄なら、「1000円×100株」で10万円必要となります。

しかし、一部証券会社ではNISA対象の投資信託が100円から買えるようになりました。

個別株でも1株から買えるようなり、始めるハードルはかなり下がりました。

保険や通信費などの固定費を見直して、毎月少額から投資を始めましょう!

保険の見直しについては下記記事をご覧ください。

(理由2)損をしたくないから

投資は預貯金に比べて損をするリスクがあります。

しかし、そのようなリスクを抑える方法があります。

長期・分散・積立のような価格変動リスクをおさえる方法です。

投資の名著に「ウォール街のランダムウォーカー」という本があります。

この著書は金融庁の「おススメの一冊ベスト10」でも紹介されている本になります。

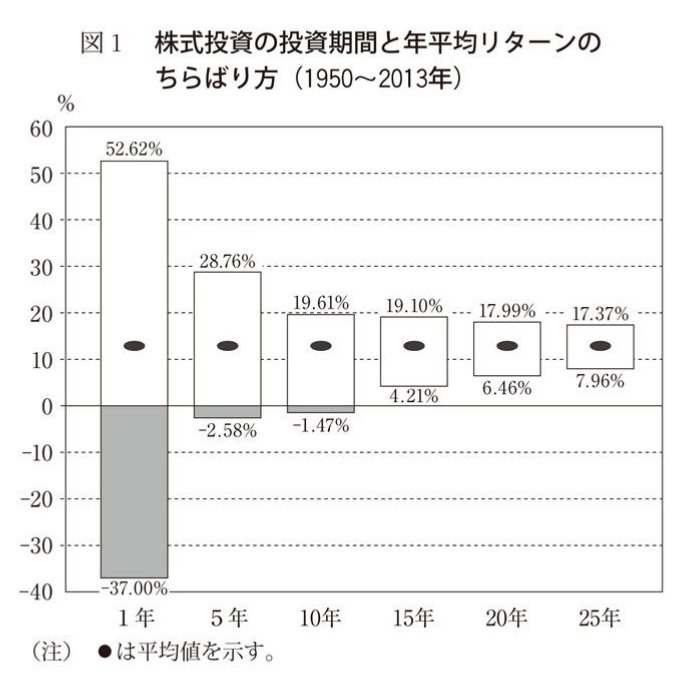

長期投資のリターン(損益)について分析結果が書かれています。

この本で書かれている米国株式での「投資期間ごとの年平均リターン(損益)」を見ていきましょう。

【図1】

たての0から上が損益プラス、下が損益マイナスです。

よこが期間で投資をした期間ごとに損益のプラス・マイナス幅を示しています。

一番左の棒グラフは投資1年間の損益実績です。

1年間ではプラス52.62%上昇する時もあれば、37.00%下落する時もあることを示しています。

1年という短期間ではコロナショックなど大きな先行き不安があれば、暴落の影響を受けやすく大きく損益がマイナスになる可能性があります。

棒グラフの右に行くほどプラスもマイナスの幅も小さくなり、リターンが安定していきます。

5年間ではマイナス幅が2%台に減り、15年続けるとマイナスになる可能性がないことが過去データで示されています。

なぜ15年間投資を続けるとマイナスになる可能性がないのでしょうか?

それは「米国株式は15年の期間では、必ず成長を続けてきたから」です。

これが長期投資をするとリスク低減できる根拠となります。

1日でもはやく投資を始めて投資期間を長く確保していきましょう。

(理由3)運用に関する知識がないから

2022年4月から高校で金融教育が義務化されました。

われわれ大人世代には金融教育とかはありませんでしたね。

しかし、いまはYouTubeやネットに投資系情報がいっぱいあります。

誰でも動画やネットで簡単に学ぶことができる環境があります。

口座開設から買い付け方法、株価分析まで、幅広くわかりやすく情報収集できる時代です。

私もYouTubeがきっかけで投資をスタートしましたよ。

(理由2)で説明した通り、投資期間を長くすることでマイナスになるリスクが抑えられるのであれば、はやく始めるのが正解です。

「少額で投資を始めて、学びながら自分の最適解を探す」これに尽きます。

現在、NISAで多く投資されているのは「米国株式S&P500」「オール・カントリー」という投資信託です。

日本株ではなく米国株と全世界株がNISA投資対象のメインとなっています。

バブル崩壊後から現在まで、日本株より米国株・全世界株の上昇率が高かったので、投資先として日本より海外の投資先への人気が高い傾向があります。

詳細は別記事で説明しますが、リスク・リターン・手数料どれをとっても優秀な投資信託です。

国内証券口座数NO.1のSBI証券でのNISAランキングでもこの2つが常にワン・ツーとなっています。

投資信託とは

投資家から集めたお金をひとつの大きな資金としてまとめ、運用の専門家が株式や債券などに投資・運用する商品。

株式の詰め合わせパックのようなイメージです。

米国株式S&P500とは

日本の日経平均株価指数同様、アメリカを代表する株価指数のことです。

米国の優良な企業500社で構成された株価指数。

オール・カントリーとは

日本を含む先進国および新興国の47カ国に分散投資できる投資信託です。

投資先を複数にすることで、リスクを分散させることを目的とした商品。

(理由4)時間的な余裕がないから

投資未経験者の中には、投資に対して「いつも値動きのチャートを見ている」ようなイメージがあるかもしれません。

毎日結果を出さないといけない、投資のプロは値動きのチャートを必死に見ていますが

われわれ一般人の投資では10年・15年先に結果が出れば良いので、日々の値動きを気にする必要はありません。

いまの株価を気にしても無意味なのです。

最初に買い付けの設定をすると毎月自動で投資されますので、ふだん投資にかかる時間は発生しません。

手間・時間をかけない投資こそが、NISA本来の投資スタイルだと筆者は考えています。

ネット証券ではスマホで夜間・休日でも口座開設が可能です。

筆者のおすすめする証券会社はSBI証券です。

SBI証券は低コストで商品数が豊富。

Vポイント活用や口座数も多く初心者にも安心。

NISAはもちろん将来的な個別株、IPO取引もネット証券のなかでは定評があります。

気になる方は関連記事をご覧ください。

まとめ|物価高・実質賃金マイナス時代を乗り切るならNISA一択

物価高と実質賃金マイナスの時代、預金だけでは資産は目減りする

NISAなら利益が非課税で、効率的に資産形成できる

少額から始められ、長期・分散・積立でリスクを抑えられる

ネット証券を使えば手数料を最小限にできる

👉 今日からできる行動ステップ

- ✅ ネット証券でNISA口座を開設

- ✅ 100円から積立投資を始める

- ✅ 長期・分散・積立で未来の安心をつくる

結論:NISAは物価高・実質賃金マイナス時代を生き抜く最強の資産形成ツールです。

一歩踏み出して、未来の安心を手に入れましょう。