【老後2000万円問題】50代で解決する方法5選とやってはいけないこと3選

この記事では以下の悩みを解決し、老後資金の準備に備えることができます。

老後にお金に困らない生活をしていくために、ぜひ参考にしてください

- 物価はどんどん上がっている

- 老後は今の貯金では足りない気がする

- 年金だけではほんとうに生活できないの

現実として、高齢夫婦の生活費は毎月赤字。老後生活が30年続くと1000万円以上不足する計算です。

しかも平均寿命は延び続け、年金制度はマクロ経済スライドでさらに減額…。

50代の私たちにとって、もはや他人事ではありません。

私も40代の頃は子育てと住宅ローンに追われ、まったく資産形成できていませんでした。

それからFP資格を取得し、家計を見直しを行い投資資金を捻出して4年で資産ゼロから1.5千万円以上を達成しました。

本記事では公的データをもとに、「実際にいくら必要か」「どう備えるか」を数字でシミュレーション。

さらに50代からできる解決策5つと、絶対に避けたい行動3つを具体的に解説します。

結論はシンプルです。

老後2000万円問題は「恐れるもの」ではなく「準備すれば解決できる課題」です。

50代からでも遅くありません。今日から一歩踏み出すことで、安心できる老後を迎えられます。

本記事で正しい知識を得て、今すぐ備えを始めていきましょう。

老後2,000万円問題の真意

老後2000万円問題とは、2019年に金融庁の金融審議会「市場ワーキング・グループ報告書」で発表された内容が発端となっています。

参考|金融庁 金融審議会 市場ワーキング・グループ報告書「高齢社会における資産形成・管理」

この報告は大きな波紋を呼び、「老後に2000万円が必要」という表現が独り歩きしました。

しかし実際には、「すべての人に一律で2000万円必要」という意味ではなく、ライフスタイル・家族構成・年金受給額によって必要額は変動します。

老後2000万円の内訳

金融庁が示したモデルケースは以下の通りです。

- 世帯:夫65歳以上・妻60歳以上の無職世帯(高齢夫婦無職世帯)

- 平均収入(主に年金):約20万円/月

- 平均支出:約25万円/月

- 毎月の赤字:約5万円

- 30年間での不足額:約1,800万円

この不足額が「老後2000万円問題」と呼ばれる根拠です。

金融を監督する官庁として、投資への関心を高め高齢化社会への対応策と、金融制度整備の必要性を報告する内容でしたが、2000万円がひとり歩きして真意が伝わらなかったようです。

真意は伝わらなかったけど、老後に向けてお金の備えが必要だということを認識させる機会となりました。

夫婦世帯高齢者の必要資金

総務省「家計調査(2024年)」によると、高齢夫婦世帯の家計は次の通り。

- 平均収入:252,818円/月

- 平均支出:286,877円/月

- 毎月の赤字:34,059円

参考|総務省 家計調査 / 家計収支編 二人以上の世帯 年報

仮に30年間(65歳〜95歳)生きると、

34,059円 × 12か月 × 30年 = 約1200万円

家計調査をもとにすると、夫婦世帯の場合は1200万円前後の老後資金不足になると予想されます。

老後「ゆとりある生活」を送るために必要な生活費は37.9万円

公益財団法人生命保険文化センターの「生活保障に関する調査(2022年)」を元にすると。

夫婦2人で老後生活を送る上で必要と考える平均金額は以下の通り。

- 最低限の生活費:23.2万円/月

- ゆとりある生活費:37.9万円/月

参考|生命保険文化センター「生活保障に関する調査」/2022(令和4)年度

ゆとりのある生活費の使途は

- 旅行やレジャー(60.0%)

- 日常生活費の充実(48.6%)

- 趣味や教養(48.3%)

老後は時間があるので、旅行や趣味を楽しむゆとりが欲しいと考えている人は多いのではないでしょうか。

ゆとりある生活に37.9万円が必要だとすると、家計調査の収入を12.7万円上回り30年では4000万円以上の資金が必要となる計算となります。

さすがに50代から4000万円の資金を蓄えるには難しい、できるのは一部の方に限られますね。

老後の資金の不安要素

年金に対する不安

2024年の年金支給金額

- 国民年金:満額で月68,000円

- 厚生年金(夫婦モデル)※1:月230,483円

年金支給額は毎年「物価と賃金の変動率」と「マクロ経済スライド※2」により変動します。

「マクロ経済スライド」とは将来の現役世代の加重を避けるために、年金支給額を抑えるための調整です。

年金支給額に「マクロ経済スライド」の調整が入ったら、物価上昇より支給額が抑えられると認識しておくと良いでしょう。

少子高齢化により、将来的に今の水準を維持することは困難なことは、明らかですよね。

公的年金(国)だけに頼る時代は終わりました。

自分年金(資産形成)を準備することで、安心して老後を迎えられるようにしていく必要があります。

※1:平均的な収入「平均標準報酬(賞与含む月額換算)43.9万円」で40年間就業した場合に受け取り始める年金「老齢厚生年金と2人分の老齢基礎年金(満額)」の給付水準。

※2:将来の現役世代の負担が過重なものとならないよう、最終的な負担(保険料)の水準を定め、その中で保険料等の収入と年金給付等の支出の均衡が保たれるよう、時間をかけて緩やかに年金の給付水準を調整すること。

参考|日本年金機構 マクロ経済スライド

平均寿命の長期化

日本の平均寿命(2024年)は

- 男性:81.09歳

- 女性:87.13歳

今後も延びると予測され、「長生き」が大きな老後のリスクと考えられます。

自分が何歳まで生きるかは分かりませんから、最低でも平均寿命までの資金計画しておく必要がありますね。

インフレ社会

2020年基準 消費者物価指数(2020年を100としたときの2024年の指数)

| 総合 | 食料 | 住居 | 光熱・水道 | |

| 2024年 | 108.5 | 117.8 | 103.1 | 112.8 |

2024年は2020年と比較し、総合で8.5%も物価が上がっています。

4年間で8.5%ということは、単純計算で毎年約2%物価が上昇したことになります!

給料はそれほど上がっていませんので、実質賃金が減少し生活は苦しくなるばかり。

最近では毎月と言っていいほど、物の値上げのニュースをよく耳にします。

このまま物価上昇が続くと、老後資金の実質的な価値は目減りしてしまいます。

政府が目標とする物価上昇率は、日銀が掲げる「消費者物価の前年比上昇率2%」。

2%のインフレが30年続けば、物価は約1.8倍に上がる計算です。

30年続くとは考えられませんが、インフレは老後生活不安の一因になってきます。

老後に必要なお金はどれくらいか

高齢世帯の平均貯蓄額

二人以上世帯

| 年代 | 平均貯蓄額(万円) | 中央値(万円) |

|---|---|---|

| 50代 | 1,611万円 | 745万円 |

| 60代 | 2,588万円 | 1,200万円 |

金融広報中央委員会が5000世帯を対象にした平均貯蓄額です。

平均貯蓄額をみて、そんなに貯蓄ないと思われた方も多いのではないでしょうか。

平均貯蓄額は一部の富裕層が引き上げているため、中央値の方が実態に近いと考えられます。

中央値は調査5000世帯のちょうど真ん中の人の貯蓄額を示しています。

60代の中央値は1200万円と50代と比較すると約500万円増加していますが、退職金を受け取ることで資産が増加していると考えられますね。

しかし、ゆとりのある老後生活をするには心細い金額です。

年金受給額を確認する

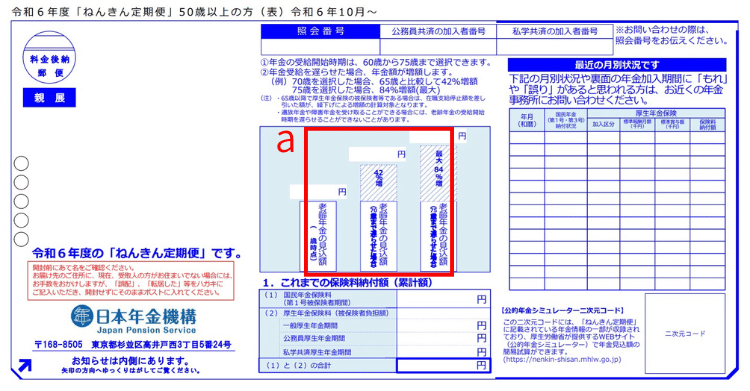

毎年誕生日月に郵送されてくる「ねんきん定期便」を確認してみましょう。

50歳以上のねんきん定期便では上図a枠内に3つの見込み額が記載されています。

・65歳での受給見込額

・受給を70歳に遅らせた場合の見込額

・受給を75歳に遅らせた場合の見込額

繰上げ時の見込み額は明記されずに、繰下げた見込み額のみというのは何か意図がありそうですが。

繰上げは減額に、繰下げは増額に

老齢年金は原則65歳から受け取れますが、繰上げて受け取りたい人は60歳から65歳になるまでの間に1カ月単位で繰上げることができます。

逆に繰り下げたい人は66歳以降、75歳まで1カ月単位で繰下げることができます。

・繰上げの減額率は0.4%※(1ヶ月あたり)

・繰下げの増額率は0.7%(1ヶ月あたり)

※1962(昭和37)年4月1日以前生まれの人の減額率は0.5%。

老後資金計画の出発点は、まず自分の年金額を知り何歳で受給開始をするかが大切。

1年間繰り下げると8.4%、5年間繰り下げると42.0%増額。

逆に1年間繰り上げると4.8%、5年間繰り上げると24.0%減額。

繰り下げ・繰り上げは受給開始すると途中で変更ができません。ライフプランに合わせて慎重に判断する必要があります。

老後に必要となる資金を計算する

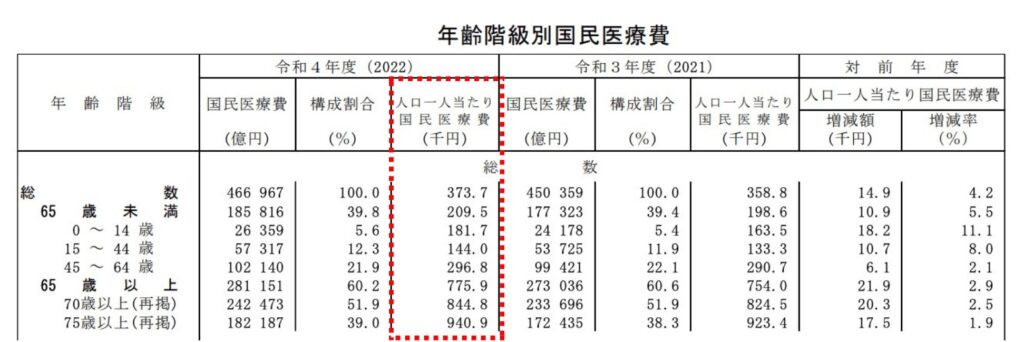

医療費

厚労省「医療費の概況(2022年)」によると、70歳以上の年間医療費自己負担額は約7万円/人。

夫婦で30年=420万円程度かかる概算となります。

介護費

生命保険文化センター調査では、介護にかかる費用は

- 一時的な費用:47.2万円(住宅改造、介護ベッドなど)

- 月額介護費用:9万円

- 平均介護期間:4年7か月

参考|生命保険文化センター 介護にはどれくらいの費用・期間がかかる?

一人あたり介護費用:47万円+9万円×4.7年=89万円

葬儀費用

2022年に一般財団法人日本消費者協会から発表された、第12回「葬儀についてのアンケート調査」報告書によると、葬儀全体にかかる費用の平均額は161.9万円。

子供に迷惑をかけず、葬儀費用は自分で準備をしたいと考える方が多いのではないでしょうか。

住宅ローン・家賃

持ち家完済であれば負担は軽いですが、賃貸・住宅ローン残高がある場合、老後支出に大きな負担を与えます。

賃貸で家賃6万円とすると

6万円×12ヶ月×30年間=2160万円

持ち家の場合は毎年の固定資産税と屋根・外壁の塗装や修繕費を見込んでいく必要があります。

老後にいくら必要かシミュレーションしてみよう

老後の収入見込みを計算する

- 2024年家計調査 高齢世帯の収入:25.2万円/月

老後の支出見込みを計算する

- 最低限の生活費:23.2万円/月

- ゆとりある生活費:37.9万円/月

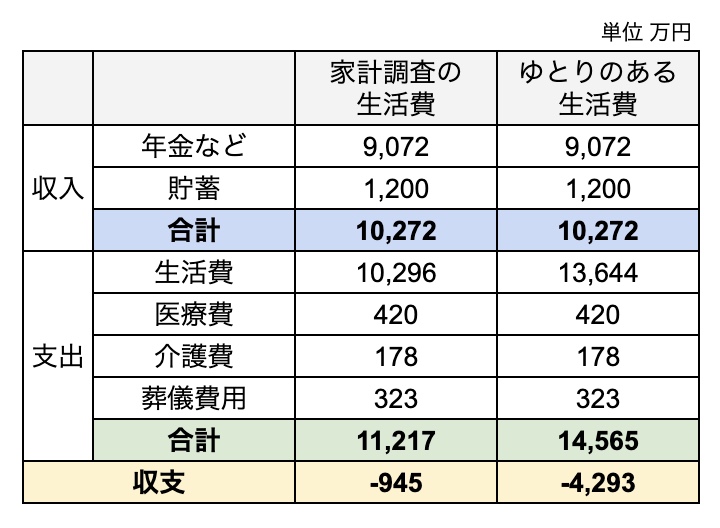

老後にいくら必要かシミュレーション

上表はこれまで解説した収入・支出を夫婦二人で30年間生活すると仮定し作成しています。

「2024年家計調査による生活費(25.2万円/月)」と「ゆとりのある生活費(37.9万円/月)」の2パターンで算出。

その他算出条件

- 収入:25.2万円/月(2024年家計調査 高齢世帯の収入)

- 医療費、介護費、葬儀費用:2人分で算出

- 貯蓄:1200万円(60代中央値)

ゆとりのある生活費(37.9万円/月)で30年間の赤字は−4293万円。

家計調査による生活費(25.2万円/月)で30年間の赤字は−945万円ということは、60代の資産1200万円にさらに1000万円が必要ということになります。

老後2000万円問題を解決する方法5選

現在の家計を見直す

固定費削減(通信費・保険料・サブスクなど)から見直す。

賃貸にお住まいの方は定年退職を迎える前に、適正な家賃の所に引越を検討する。

高齢者の退職後は賃貸契約が困難な物件も存在します。

できるだけ長く働く

健康寿命を延ばすことで、老後資金の取り崩しを減らせます。

公的年金の受給を繰り下げる

ねんきん定期便で将来の年金額を確認

70歳まで繰り下げると最大42%増額

65歳以降も働き続ける方は、繰下げて増額された年金を受け取ることも選択肢のひとつです。

公的年金の上乗せ制度を活用する

- 付加年金(国民年金加入者)

- 確定拠出型企業年金

- iDeCo

自分のライフプランを作成する

- 住宅ローンの完済時期

- 子どもの教育費

- 老後の居住地(都市 or 地方)

資産形成で老後に備える方法

NISA

- NISAで非課税投資(最大1800万円投資可能)

- 長期投資が可能(取り崩し期間も投資継続)

iDeCo

- 掛金が全額所得控除

- 運用益非課税

- 受給時も税優遇あり

今からやってはいけないこと3選

無駄な浪費

自分へのご褒美的な高級車・ブランド品の購入など。

退職金の投資スタート

一度に大金を投資するとリスクが大きすぎます。

大暴落が起きて大切な退職金が半減したら、取り返しのつかないことになります。

現役の時から少額で投資を始めて、値動きになれ自分のリスク許容度を知っておくことが大切。

不動産投資

不動産投資には知識と目利きが必要、未経験者にはリスクが大きい。

空室リスク・修繕コスト増で安定収入を得にくいケースが増えています。

まとめ|老後2000万円問題は「あなた仕様」で解決できる

- 「2000万円必要」というのは一律ではない

- 公的年金額やライフスタイルで必要資金は大きく変わる

- まずは年金見込み額と老後の生活費を確認することが出発点

- 老後資金は「資産形成」+「支出の見直し」で十分に準備できる

- 50代からでも取り組める方法はある(長く働く・年金繰下げ・NISA・iDeCo)

- やってはいけないのは「退職金の一括投資」「浪費」「安易な不動産投資」

今日からできる行動ステップ

- ねんきん定期便を確認して年金額を把握する

- 家計の固定費を見直して、毎月の余剰資金を確保

- NISA・iDeCoを活用して少額から投資をスタート

- 65歳以降の働き方を含めたライフプランを設計する

- 無理に2000万円を目指さず、「自分に必要な金額」を知って準備する

✅ 結論:老後2000万円問題は「恐れるもの」ではなく「準備すれば解決できる課題」です。50代からでも遅くありません。今日から一歩踏み出すことで、安心できる老後を迎えられます。

.png)